נהוג לחשוב שמידע אישי שמשתמשים ומשתמשות מותירים אחריהם ברשת משמש בעיקר לפרסומות ולתוכן מותאם-אישית ברשתות החברתיות, באפליקציות מוסיקה ובשירותי סטרימינג. אך כעת מתברר שהמידע שאוספים עלינו דפדפנים, קבצי קוקיות ואתרים שונים, לא משמשים רק מפרסמים, אלא גם מערכות לקביעת דירוג אשראי.

בישראל פועלת מערכת דירוג אשראי משנת 2019. המערכת נולדה מתוך מאגר נתוני האשראי של בנק ישראל שבסיסו בחוק נתוני אשראי, תשע"ו-2016. מטרת המאגר הייתה להגביר את התחרות בשוק האשראי ולצמצם את פערי המידע בין השחקנים השונים. אך בניגוד לארה"ב, שם מונהגת שיטה של דירוג אשראי כבר שנים, בישראל מערכת דירוג האשראי החדשה טרם נוכחת ומורגשת בחיי המסחר היומיומיים. כאן לדוגמה, אנו עדיין לא נדרשים להציג את הדירוג שלנו כשאנחנו מבקשים להתקבל לעבודה, לשכור דירה או לבצע עסקה בתשלומים. זה כנראה עניין של זמן עד שנייבא את שיטת הדירוג מארה"ב.

דירוג האשראי הוא ה"ציון" שלשכות אשראי מעניקות לצרכנים וצרכניות על בסיס המידע במאגר האשראי, שמעיד על יכולת העמידה הפיננסית שלנו, או בפשטות: היכולת שלנו לעמוד בהתחייבויות כלכליות. באופן מסורתי, וכאן בישראל, המידע במאגר האשראי כולל נתונים פיננסיים "פשוטים": הלוואות, משכנתאות ומסגרות אשראי שרכשנו בשנים האחרונות. אך כעת, בחסות המידע הרב שחברות שונות יודעות לאסוף עלינו היום, מתחילה להיווצר מערכת דירוג אשראי אלטרנטיבית, שמעשירה או מחליפה את הדאטה הפיננסי הקיים, בדאטה על ההתנהגות שלנו ברחבי הרשת.

מחקר מדגים איך מידע טריוויאלי שנאסף באמצעות קבצי קוקיות יכול ללמד על היכולת שלנו לעמוד בהתחייבות כלכלית

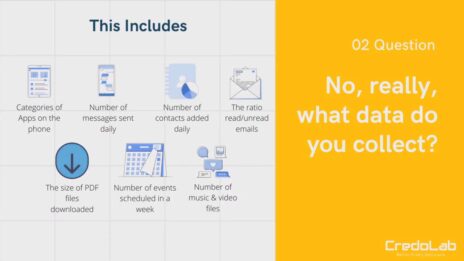

כך לדוגמה, חברת CredoLab הסינגפורית שמתגאה כי פרטיות היא ערך ראשון במעלה אצלה, אוספת מידע על היחס בין כמות המיילים שלא נקראו לבין אלו שנקראו, מספר האנשים שנוספו לרשימת אנשי הקשר, כמות ההודעות שנשלחו, אפליקציות שמותקנות על המכשיר, כמות האירועים והפגישות ביומן ועוד. לא צריך להיות כלכלן או מדען נתונים כדי להבין שאם אנחנו אנשים פחות עסוקים שלא טורחים לקרוא הודעות דוא"ל – המסקנה האלגוריתמית המתבקשת היא שאנחנו ככל הנראה לקוחות בסיכון גבוה. ברוכים הבאים לעולם שבו הדאטה שלך - הוא תמונת הפרופיל שלך, רק שאת התמונה הזו קשה עד בלתי אפשרי לראות או לשנות.

חברת "קפטן קרדיט" הישראלית אמנם רחוקה מזו הסינגפורית, אך גם היא קובעת במדיניות הפרטיות שלה באופן עמום שהיא אוספת "מידע הנדרש לחברה לשם הענקת השירותים" וכן "מידע שיגיע לרשותה של החברה אודות המשתמש". המידע שקפטן קרדיט אוספת יכול לשמש לא רק לצורך קביעת דירוג האשראי, אלא גם לצורך ניתוח והעברת מידע סטטיסטי לצדדים שלישיים, והצגה של הצעות "שיוצגו בפני המשתמשים ועשויים להתאים להעדפותיהם, לרבות בפלטפורמות פרסום וכן באתרי אינטרנט אחרים".

איזה סוגי מידע נדרשים לשם קביעת דירוג אשראי, ואיזה מידע יכול להגיע לרשות החברה לצורך כך? מחקר משנת 2018 שנערך עבור התאגיד הפדרלי לביטוח פיקדונות (FDIC), מדגים איך מידע טריוויאלי שנאסף באמצעות קבצי קוקיות, יכול ללמד על היכולת שלנו לעמוד בהתחייבות כלכלית. המחקר מצא כי הסבירות לא לשלם חוב גבוהה פי שלוש בקרב מי שמבצע רכישה באמצעות טלפון נייד, לעומת מי שמבצע את העסקה במחשב. באותו האופן, המחקר מבחין בין משתמשי אייפון לאנדרואיד. לפי המחקר, משתמשי אייפון הם בעלי סיכוי טוב יותר לעמוד בהתחייבויות, כי הם מצויים בקורלציה גבוהה יותר עם מעמד סוציו-אקונומי גבוה.

בנוסף לקבצי הקוקיות, המחקר אסף נתונים מאתר סחר גרמני, ומצא שאנשים שטעו בהקלדת כתובת הדוא"ל שלהם הם בעלי סבירות גבוהה פי חמש מהממוצע לא לעמוד בהתחייבויות כלכליות. רוצים עוד נתון? אנשים שכללו בכתובת הדוא"ל שלהם ספרות עלולים להיות בעל רמת סיכון גבוהה יותר מאחרים.

ההצדקה לשיטות דירוג אלטרנטיביות שמבוססות על דאטה התנהגותי, היא לרוב "סוציאלית": מתן אפשרות לאנשים ללא דירוג אשראי לקבל דירוג אשראי, או לחילופין לשפר דירוג קיים (המחקר מבקש להראות בדיוק את זה). השימוש במידע שאינו פיננסי יכול להיטיב, למשל, עם מהגרים שאין להם היסטוריה פיננסית. אך מספיק להיזכר, למשל, בהטיות מובנות כלפי מגדר או מוצא במערכות בינה מלאכותית, או במחקרים שמעידים כי בהתבססות "עיוורת" על דאטה הנפגעים הראשונים הם דווקא החלשים, כדי להבין ששיטה חדשה מביאה איתה בעיות חדשות.

עם הבעיות הללו ניאלץ בקרוב להתמודד גם כאן בישראל. בחודשים האחרונים נכנסה לתוקף רפורמת "בנקאות פתוחה". לפי הרפורמה, חברות פינטק יוכלו לקבל רישיון וגישה למידע של לקוחות הבנקים וחברות האשראי במטרה להעניק שירותים פיננסיים מתקדמים, כמו לדוגמה מערכות דירוג אשראי אלטרנטיביות, שמבוססות על דאטה התנהגותי. במסגרת הרפורמה, יצטרפו לשוק הפיננסי שחקנים חדשים, בעלי אינטרסים שונים שיבקשו מאיתנו בשנים הקרובות יותר ויותר גישה למידע הבנקאי שלנו. ככל שמספר השחקנים שמחזיקים עלינו מידע פיננסי גדל – כך גדל גם הסיכון לשימוש לרעה במידע, העברתו בין גורמים שונים ללא קבלת הסכמה מפורשת וספציפית, וכמובן כשלים באבטחתו.

מעבר לאיסוף הדאטה והצלבתו עם נתונים נוספים (רלוונטיים יותר או פחות) באופן שעלול ליצור הטיה בדירוג האשראי, ישנן גם תקלות טכניות שיכולות להטות את המידע וכך לפגוע בצרכנים. במהדורה האחרונה של האתיקיסטית דיווחנו על התקלה בחברת דירוג האשראי אקוויפקס שפגעה באופן מהותי במאות אלפי צרכנים בארה"ב.

רגע לפני שחברות שונות יתחילו לבקש מאיתנו לשתף את המידע הפיננסי שלנו, יש כמה דברים שאנחנו מוכרחים ומוכרחות לדבר עליהם יותר:

שקיפות במידע ובאלגוריתמים שעל בסיסם דירוג האשראי נקבע.

הנגשה שפתית של דו"חות האשראי, שיאפשרו לצרכנים להבין בצורה פשוטה וקלה את פעילות האשראי שלהם, ובעיקר אלו גופים קיבלו את המידע ובאלו נסיבות (או עסקאות).

מנגנונים רגולטוריים מאזנים שימנעו, או לכל הפחות יצמצמו, את האפליה המובנית במערכות דירוג אשראי. בישראל, לדוגמה, החקיקה לא אוסרת באופן פוזיטיבי על סירוב למתן אשראי למי שביקש להיגרע ממאגרי נתוני אשראי.

בזמן שאנו מתחממים על הקווים על מנת להיאבק בסל הסיכונים שיביאו איתן מערכות דירוג אשראי בישראל, במשרד הבריאות עובדים במרץ על מערכת הרשומה הרפואית. גם במקרה הזה התכלית היא ראויה: שיפור הטיפול והשירות הרפואי למטופלות ולמטופלים, על-ידי הקמת מערכת טכנולוגית שתאפשר העברת נתונים רפואיים בין מוסדות שונים, בכפוף להסכמה. בדומה לסיכונים הטמונים בהטמעת מערכת דירוג האשראי, גם כאן עלולים להיות פגיעה בחסינות וסודיות המידע הרפואי ושימוש לרעה במידע על-ידי שחקנים שונים.

גם פרויקט הרשומה הרפואית וגם רפורמת נתוני אשראי הם ניסיונות לשיפור השירות לציבור המציפים סיכונים ואתגרים חדשים, וחייבים לשמור שיקדמו, בראש ובראשונה, את האינטרס הציבורי. למען הסר ספק - האינטרס הציבורי כולל גם את הזכות לפרטיות.

נעמה מטרסו היא עורכת הניוזלטר "האתיקיסטית"